Quienes abrazamos el principio de un sano desarrollo competitivo en los mercados como fuente de bienestar económico y social, podemos sentirnos reconfortados ante la evidencia contundente sobre el alto impacto positivo en el mercado (usuarios, operadores, autoridades, ciudadanía) gracias a la sostenida reducción de la concentración de mercado en servicios móviles durante los últimos cuatro años.

Reflejo de ello es nuestro actual escenario: los usuarios recibimos ahora una mejor relación precio-calidad, los operadores han mejorado su agilidad (cada uno a su ritmo), las autoridades pueden tomar como referencia el éxito reciente para liberar barreras a la competencia subsistentes, y la ciudadanía puede fortalecer una cultura competitiva que respalde el desarrollo de Perú como un país competitivo a escala global.

Frente a ello, es pertinente cuestionarnos, ¿podemos afirmar que “es suficiente” lo avanzado en los últimos años? Si Perú aspira a ser una economía líder en Sudamérica, la respuesta es no, por supuesto que no. Veamos por qué.

MENOR concentración de mercado

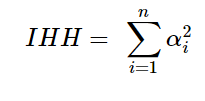

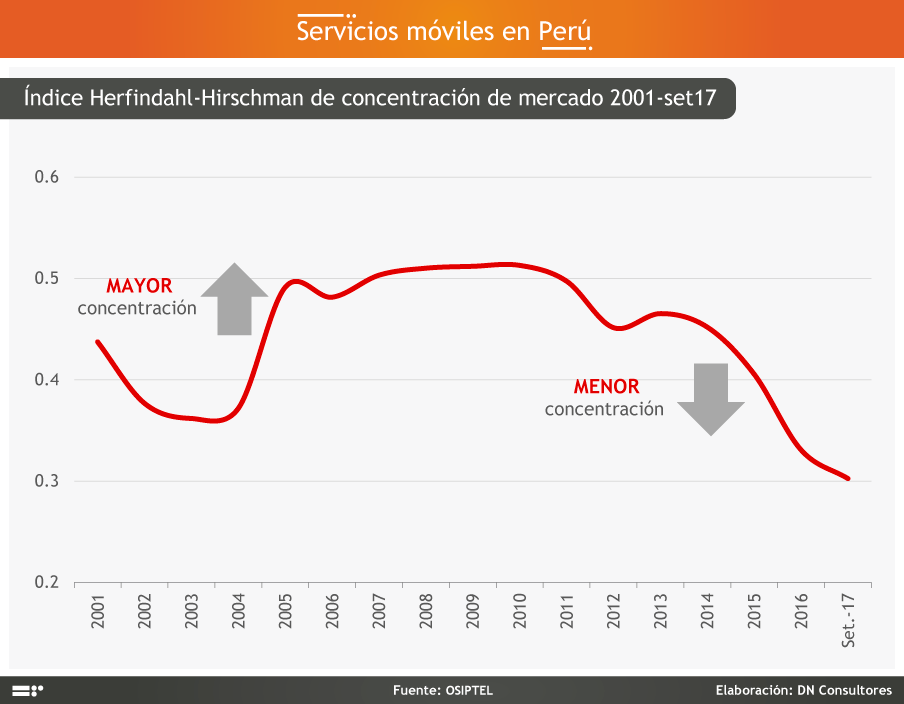

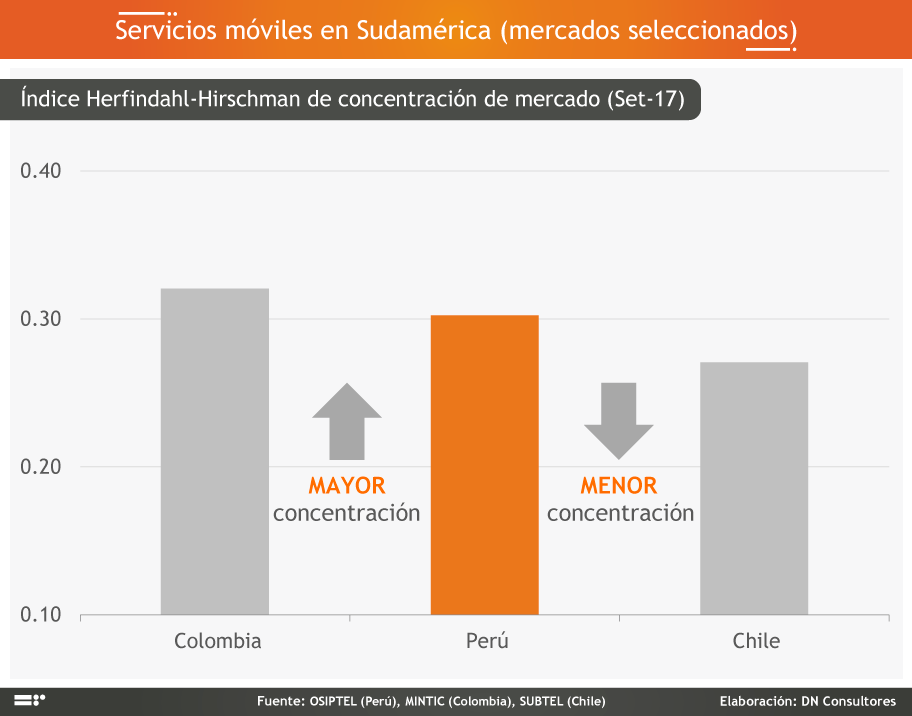

El índice internacionalmente más difundido para medir la concentración de mercado es conocido como IHH (Índice Herfindahl- Hirschmann), que resulta de la multiplicación de los cuadrados de las cuotas de mercado de los operadores existentes y que, por tanto, fluctúa entre 0 y 1, de modo que un valor del índice cercano a 1 o 0 refleja una mayor o menor concentración de mercado, respectivamente.

Dónde:

IHH: Índice de Herfindahl-Hirschman

n: número de operadores móviles en el mercado

αi: cuota de mercado del operador móvil i

Como todo índice, el IHH tiene la gran ventaja de sintetizar un hecho de mercado en un único valor numérico, y, al mismo tiempo, la desventaja de acarrear premisas no necesariamente válidas en todos los escenarios de mercado posibles (por ejemplo, la identidad lógica entre concentración y poder de mercado).

Sin perjuicio de esta limitación, la observación del comportamiento del IHH ofrece al regulador una referencia importante sobre la necesidad e intensidad de su intervención promotora de la competencia.

En el caso de Perú, la virtuosa convergencia entre la entrada de dos nuevos operadores en el mercado (2014) y una primera ola de normativa pro-competencia (2013-2015), permitió una sostenida reducción en la concentración de mercado en servicios móviles en el país, de la siguiente manera:

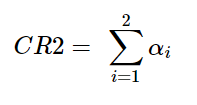

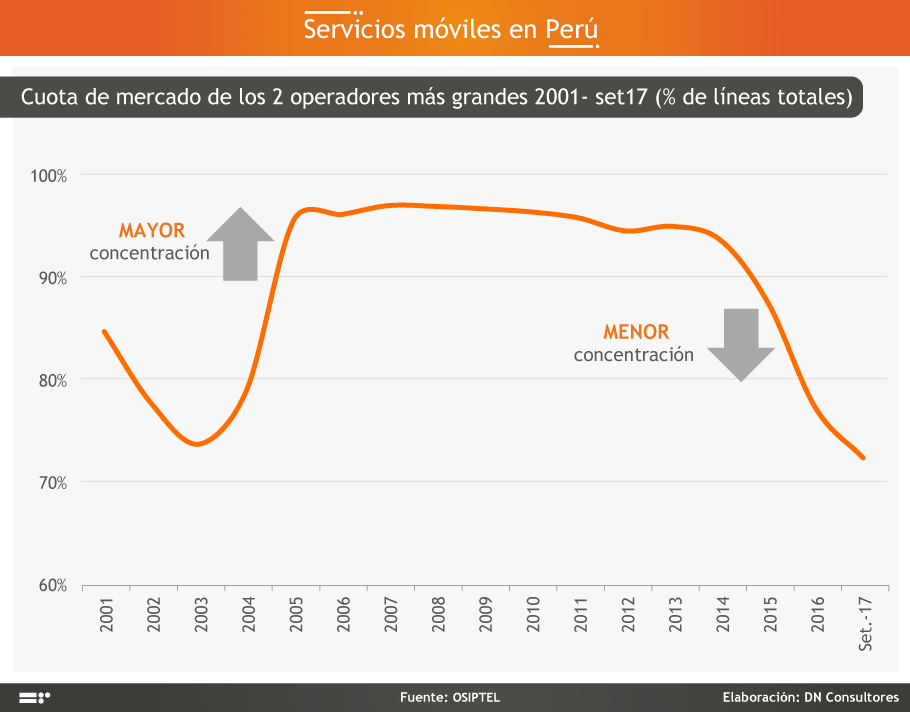

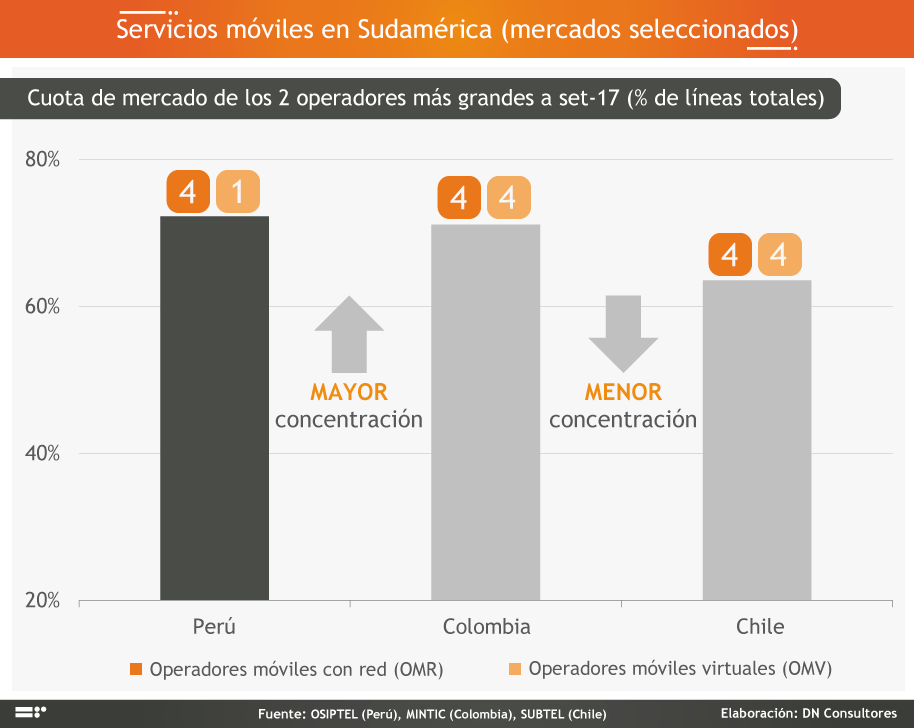

Un indicador alternativo de concentración de mercado, a nuestro criterio más simple que el IHH, es conocido como CR (Concentration ratio), calculado mediante la suma de las cuotas de mercado de los operadores más grandes.

En ese sentido, debido a la presencia regional predominante de dos operadores móviles, en DN Consultores usamos el CR2; es decir, la suma de las cuotas de mercado de los dos operadores más grandes en el mercado:

Dónde:

CR2: Índice de concentración de mercado (2 operadores más grandes)

i: operadores móviles más grandes en el mercado

αi: cuota de mercado del operador móvil i

Así, de manera similar al IHH, el CR2 refleja una sostenida reducción en la concentración de mercado desde el año 2014, luego de ubicarse en 95% o más por casi toda una década (desde la compra de Bellsouth por Telefónica en el año 2004).

A partir de lo expuesto y del presente gráfico, podemos entonces afirmar, sin embargo, que la concentración de mercado en servicios móviles en Perú se ha reducido en forma sostenida durante los últimos cuatro años.

Relación precio-calidad SUPERIOR

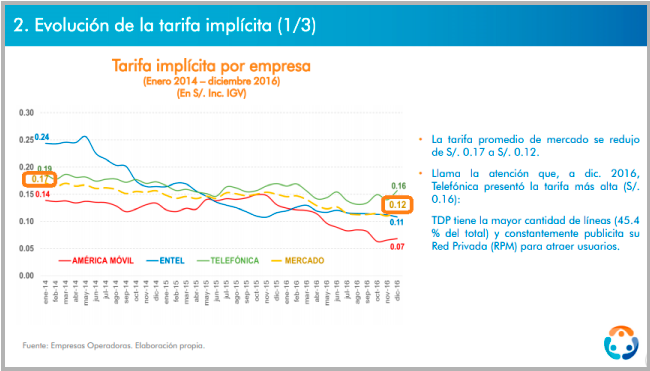

Un informe difundido por OSIPTEL el año pasado muestra una reducción nada menos que de 30% en total (u 11% por año) en la tarifa por minuto de voz.

Si bien los usuarios consumimos cada vez más datos y no voz, este indicador refleja en forma inequívoca un impacto positivo de la reducción en la concentración de mercado en beneficio de los usuarios móviles.

Fuente: OSIPTEL

Por otro lado, el concepto de calidad puede ser medido de múltiples formas, desde la clásica definición asociada al funcionamiento de la red, hasta la tendencia actual a vincular la calidad a la experiencia de uso.

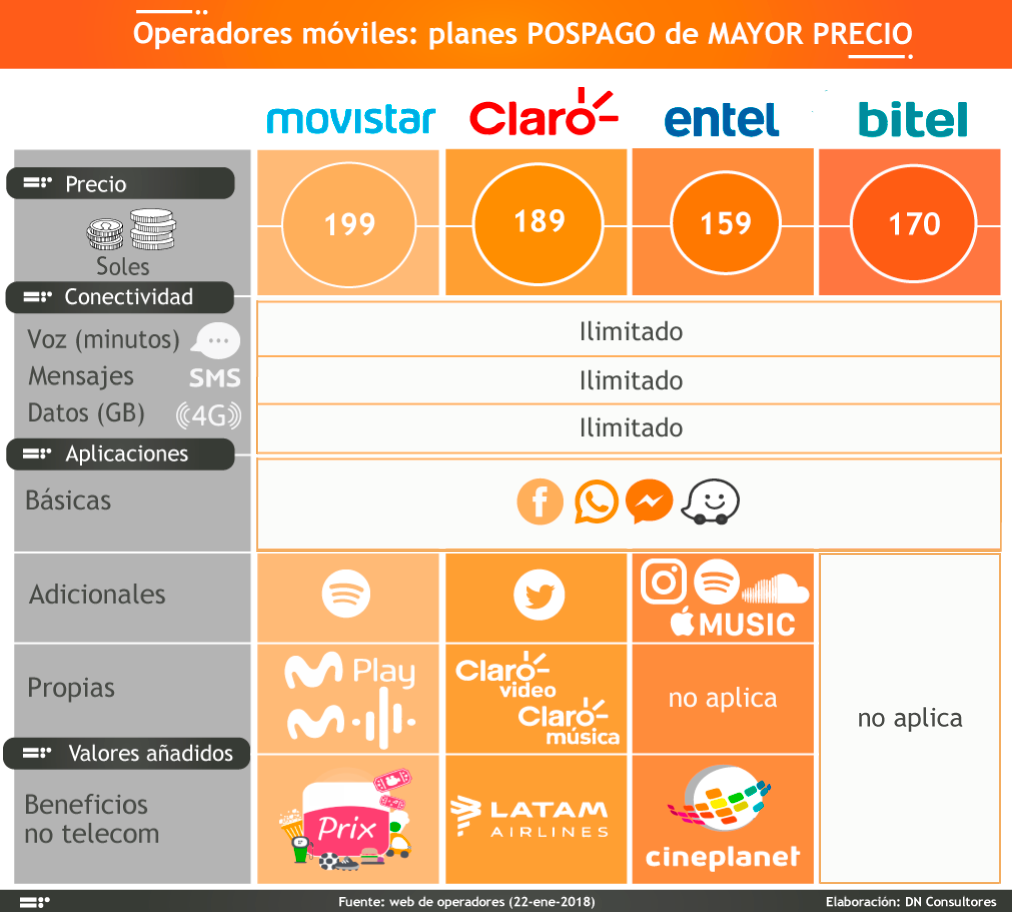

En esa línea, a nuestro parecer, el mejor reflejo de la mejora en la calidad recibida por los usuarios móviles consiste en la sofisticación de la propuesta de valor ofrecida por los operadores a sus clientes, que ha evolucionado progresivamente en dos niveles:

- Desde competencia en PRECIOS hacia competencia en VALOR

- Desde competencia en CONECTIVIDAD (servicios de telecomunicaciones propiamente dichos) hacia competencia en VALORES AÑADIDOS (que no tienen nada que ver con servicios de telecomunicaciones), pasando en el proceso primero por competencia en DISPOSITIVOS y luego por competencia en APLICACIONES.

El segundo punto mencionado denota una especial importancia, porque la competencia ha forzado a los operadores móviles a agregar valor a sus servicios primero en el ámbito del ecosistema digital que rodea a las telecomunicaciones (dispositivos, aplicaciones) y luego con atributos como programas de beneficios, millas para viajes aéreos o entradas al cine.

Fuente: web de operadores

A partir de todo lo mencionado, podemos entonces afirmar, igualmente sin ambages, que los usuarios móviles recibimos actualmente una relación precio-calidad notoriamente superior a hace apenas cuatro años, y que ello es altamente influido por la reducción en la concentración de mercado, gracias a la entrada de dos operadores nuevos y la ejecución de una primera ola de normativa pro-competencia por parte de las autoridades (MTC, OSIPTEL).

Planes comerciales

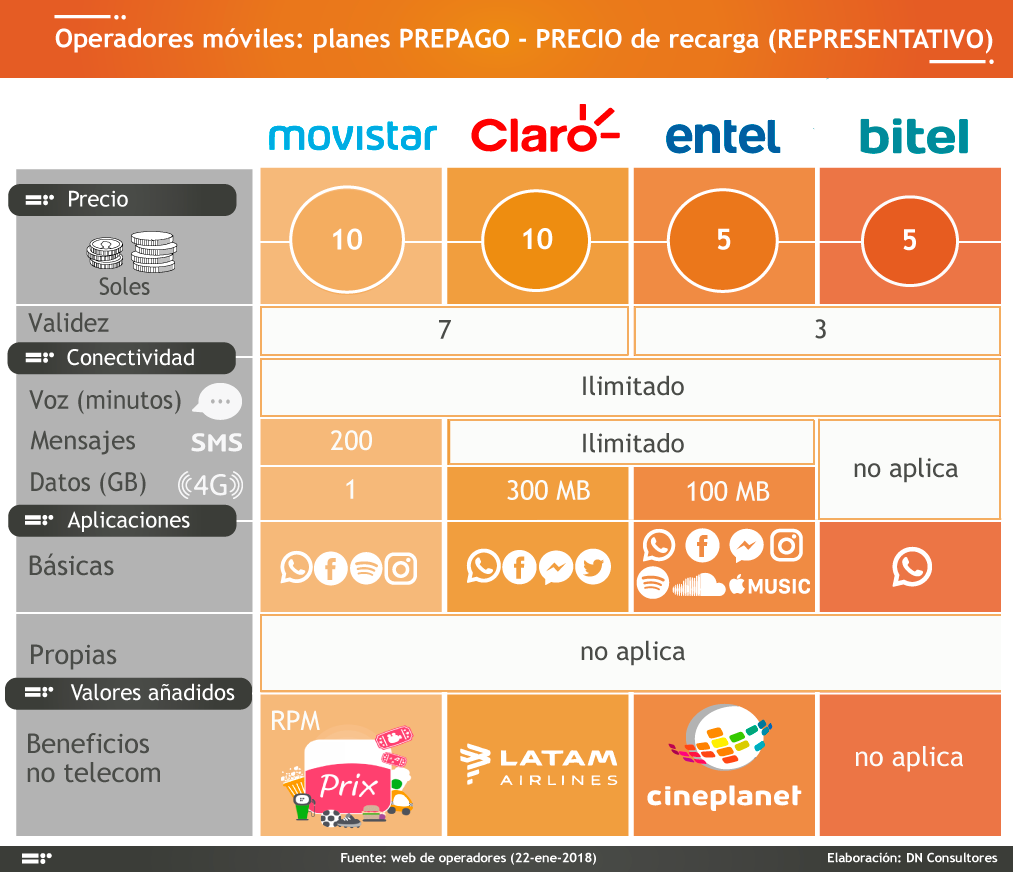

A partir de una revisión de los planes tarifarios actuales de los operadores móviles, se evidencia lo mencionado en líneas anteriores: una oferta de servicios mucho más enfocada en valores añadidos que en cualquier atributo vinculado más directamente al ecosistema digital, tanto en planes pospago como en planes prepago.

Así, en planes pospago identificamos las siguientes características:

Planes pospago de MAYOR precio

- Conectividad ilimitada (voz, SMS, datos) y aplicaciones más populares son ahora un “commodity” (todos o casi todos los operadores ofrecen lo mismo)

- Diferenciación: MUCHAS aplicaciones adicionales (incluye aplicaciones propias del operador) + acceso a programas de beneficios (millas, entradas al cine)

Planes pospago de MENOR precio

- Precios iguales para paquetes limitados de voz, SMS y datos

- Diferenciación: POCAS aplicaciones adicionales (incluye aplicaciones propias del operador) + acceso a programas de beneficios (millas, entradas al cine)

De manera análoga, identificamos las siguientes características en los planes prepago:

- Voz ilimitada (voz, SMS, datos) y aplicaciones más populares son ahora un “commodity” (todos o casi todos los operadores ofrecen lo mismo)

- Diferenciación: muchas aplicaciones adicionales (incluye aplicaciones propias del operador), acceso a programas de beneficios (millas, entradas al cine)

Como podemos comprobar, los atributos de servicios vinculados a conectividad tienden a asemejarse entre los diferentes operadores móviles (“commoditización”), mientras que la diferenciación se orienta hacia aplicaciones y más notoriamente hacia valores añadidos (basta con observar la magnitud de la inversión de los operadores en campañas publicitarias vinculadas a esto), aspecto en el que los futuros OMV podrán también contribuir con el desarrollo del mercado.

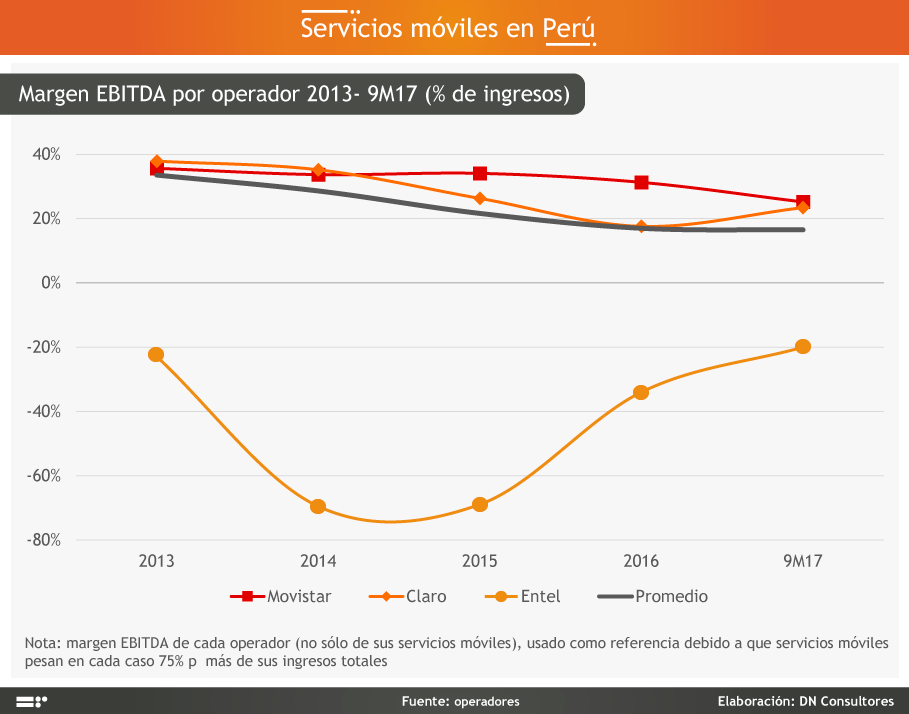

Impacto en operadores

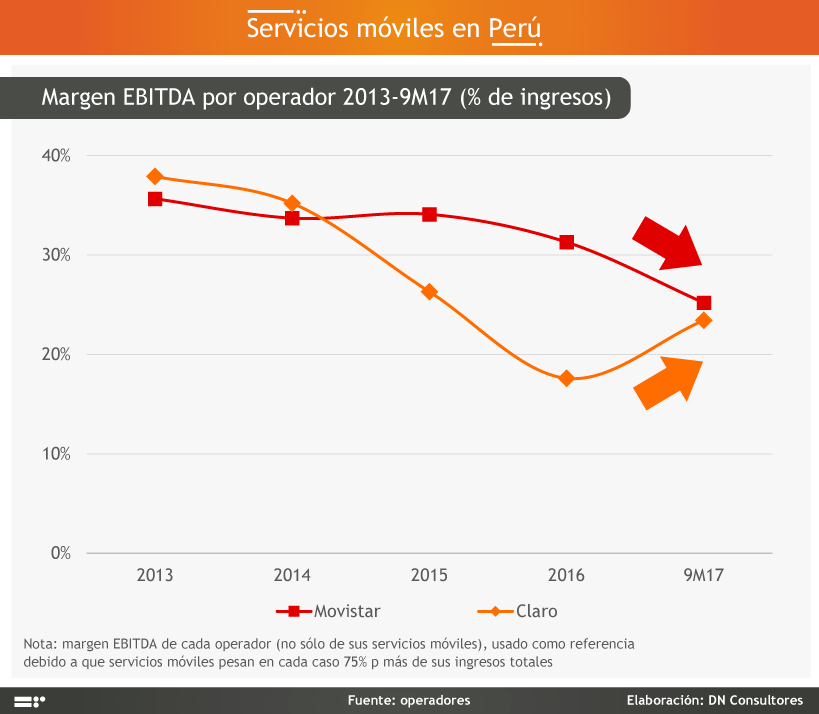

Más allá de la evolución de cada operador en cuotas de mercado u otros indicadores operativos, podemos sintetizar el análisis de su desempeño reciente a través de sus indicadores financieros, específicamente a través del conocido margen EBITDA.

Entre los años 2013 y 2017 (este último para enero-setiembre), el margen EBITDA promedio de los operadores móviles (sin incluir a Bitel, que no publica información financiera) se ha reducido a la mitad: de 34% a 17%.

De manera estática, en el corto plazo podemos afirmar que esto obedece a la presión sobre precios y cantidades vendidas en los ingresos de los dos operadores más grandes (cuyo margen EBITDA en promedio se reduce desde 37% hasta 24%).

Sin embargo, en una perspectiva dinámica esta situación es reversible según los operadores (en especial los más grandes) respondan al incremento en la competencia con una mayor agilidad comercial y operativa.

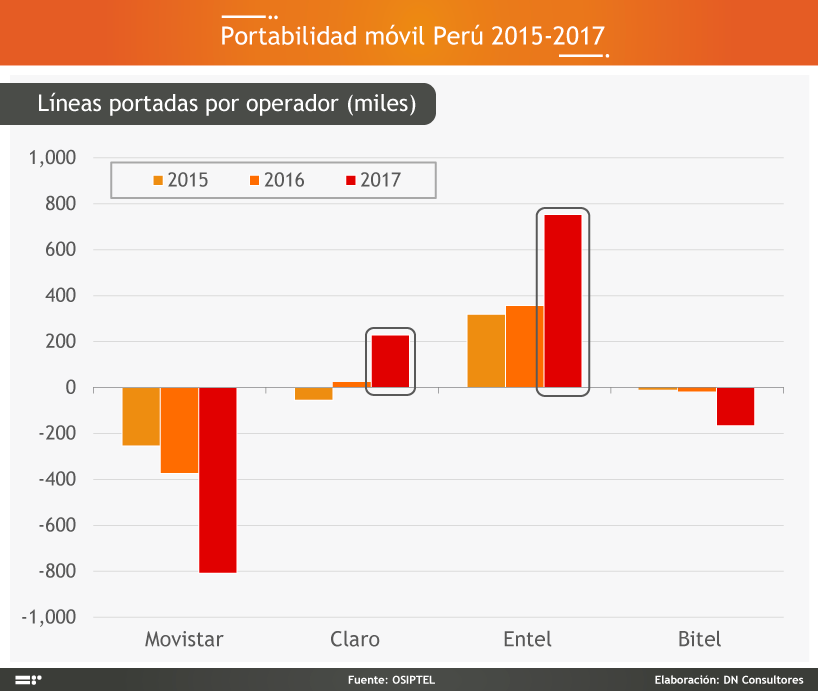

De manera ilustrativa, es interesante observar el caso de Claro, cuyo margen EBITDA se ha recuperado desde un preocupante nivel menor a 20% en el año 2016 a 23% para enero-setiembre 2017, que ha venido de la mano con un resultado favorable positivo en portabilidad durante el año 2017, cuando se ubicó como el segundo operador con un balance positivo en líneas portadas, sólo por debajo de Entel.

A la luz de los presentes gráficos, queda evidenciado que la mayor competencia favorece a todos los operadores: a los más pequeños por la posibilidad de crecer y a los más grandes por la posibilidad de una mejora tangible en su agilidad comercial y operativa, y por tanto en su sostenibilidad económica futura.

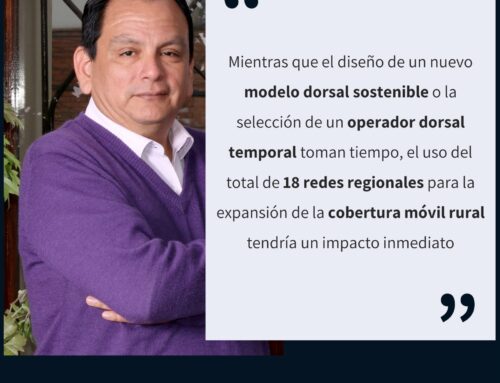

Agenda normativa pendiente

Ante estas evidencias de mercado, el regulador ha de plantearse legítimamente como interrogante si la intensidad competitiva alcanzada es “suficiente” para aspirar a un alto impacto de los servicios móviles en el nivel de bienestar económico y social en el mercado, o si existen aún limitaciones a la competencia por “destrabar”.

Para absolver dicha interrogante, es importante recoger algunos hechos de mercado.

En primer lugar, tal como ocurre con todo indicador, una mejora sustancial no significa necesariamente demasiado si el punto de partida es especialmente bajo. En el caso del mercado móvil en Perú esto es así, porque el nivel de concentración de mercado (CR2) alrededor de 95%, que predominó durante toda una década previa al año 2014, nos ubicó consistentemente como el mercado móvil más concentrado en América Latina (más aún que México, reconocida tradicionalmente por la predominancia de Telcel).

En segundo lugar, más allá de cualquier umbral teórico, podemos determinar el espacio para una mayor intensidad competitiva a partir de una comparación práctica con mercados representativos.

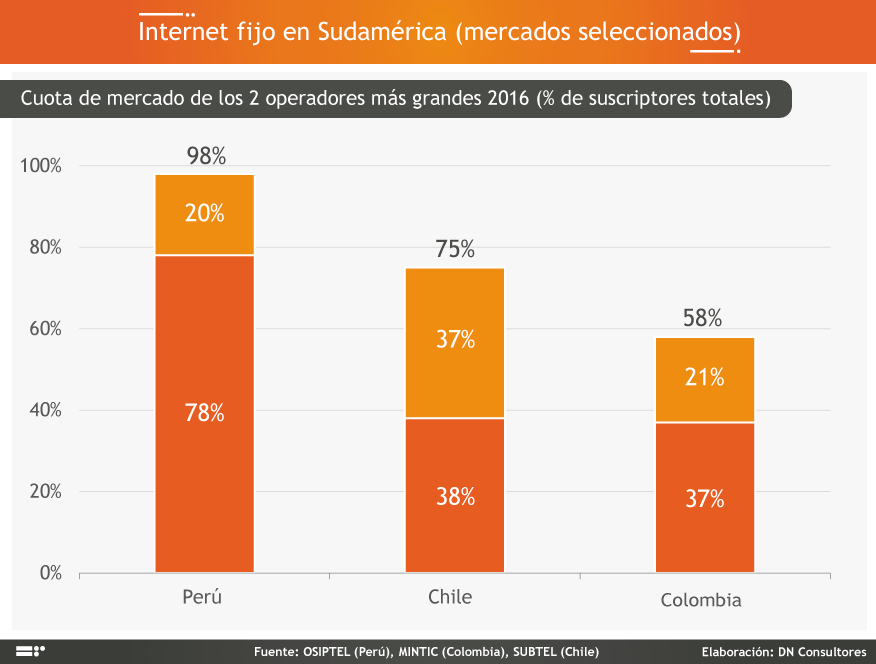

En ese sentido, el IHH de Perú es menor que Colombia pero todavía mayor que Chile, y más aún el RC2 de Perú sigue siendo mayor que en los otros dos países, como reflejo de que la distancia entre los dos operadores más grandes y el resto de operadores es aún bastante significativa (y de paso, también a la casi inexistencia de OMV en Perú).

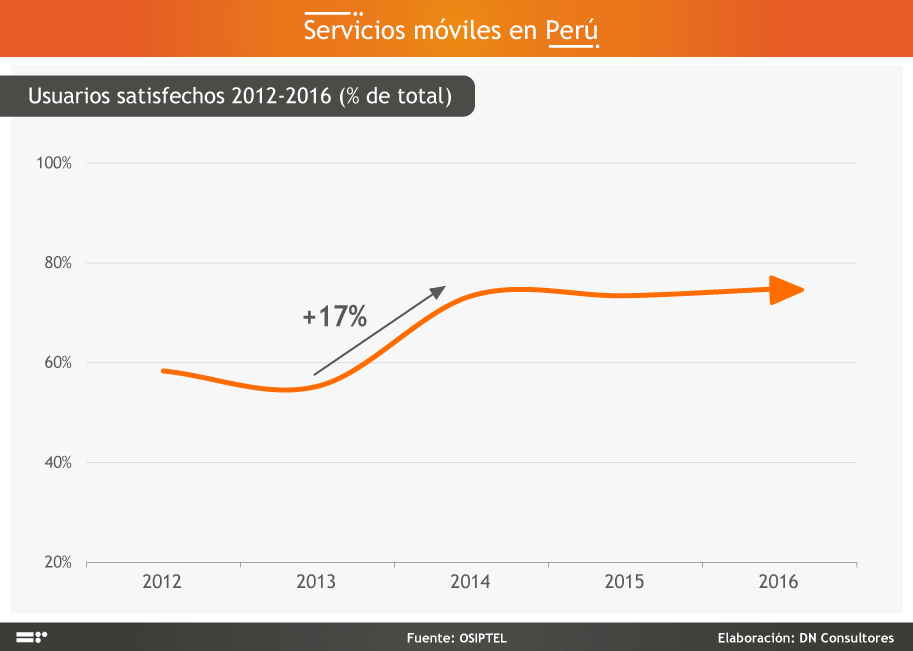

En tercer lugar, el reciente estudio de OSIPTEL sobre nivel de satisfacción de usuarios móviles resulta bastante revelador, porque muestra que el porcentaje de clientes satisfechos ha mejorado en forma consistente en los últimos años, en forma paralela al crecimiento en la intensidad competitiva.

Es decir, la evidencia en países comparables sugiere un espacio disponible para una mayor intensidad competitiva, que siga impulsando el porcentaje de usuarios móviles satisfechos con el servicio recibido.

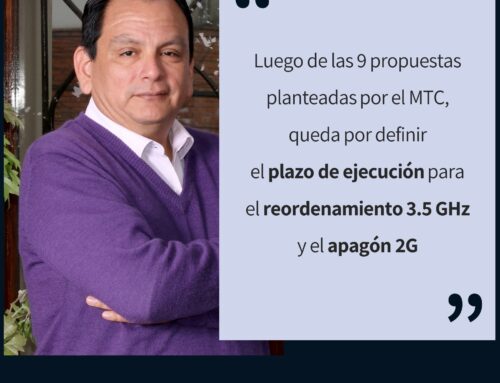

Siendo esto así, ¿qué limitaciones a la competencia quedan por liberar?

En lo inmediato, OSIPTEL acaba de aprobar (25-ene) el cargo de terminación móvil 2018, con un valor tope de USD 0,00661 como cargo único, lo cual implica una importante reducción respecto a los cargos vigentes en el año 2017 y además –esto es la principal novedad- con una revisión anual, plenamente justificada debido a la creciente impredictibilidad en la evolución del tráfico de internet móvil, y por tanto de los costos unitarios del servicio de voz móvil de lo cual resulta el valor del cargo.

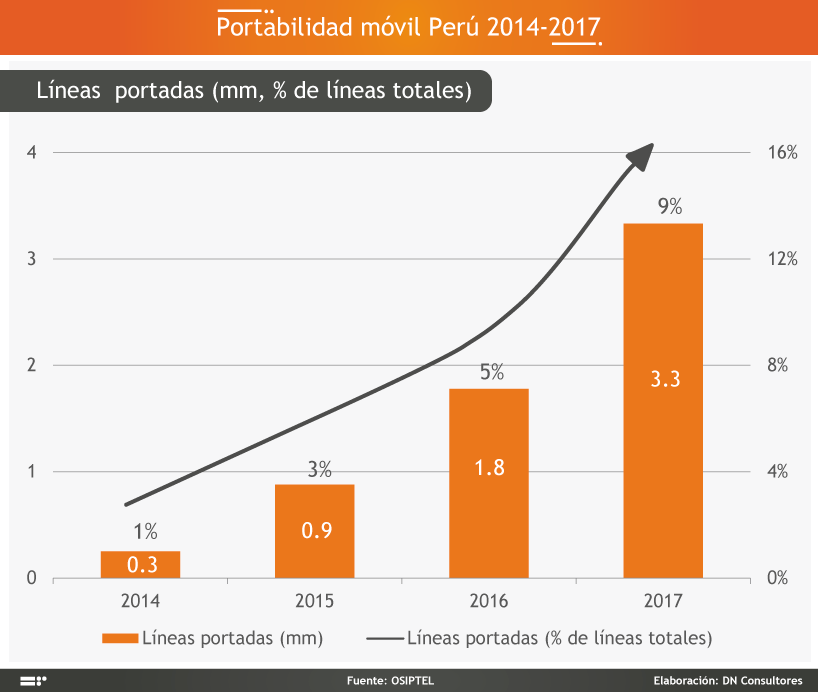

Del mismo modo, si bien las cifras de portabilidad 2017 registraron un crecimiento impresionante respecto al año previo, aspectos como la eliminación de la existencia de deuda pendiente con un operador cedente como barrera para la migración entre operadores (contemplados en el proyecto de norma actualmente bajo estudio en OSIPTEL) darán aún mayor fluidez a la decisión de portabilidad de los usuarios.

Adicionalmente, un mayor nivel de digitalización en la relación usuario-operador contemplada en el proyecto de norma también actualmente en estudio por parte de OSIPTEL estimulará una diferenciación competitiva según la velocidad de adopción de este recurso por parte de los operadores móviles.

En ese sentido, un usuario digital es un usuario empoderado (con acceso simple a información relevante y canales de comunicación con su operador), de manera que el “proteccionismo regulatorio” resulta cada vez menos necesario.

Como agenda complementaria para los próximos meses, podrá quedar la revisión de la normativa actual de OMV (tal como el Presidente de OSIPTEL Rafael Muente ha declarado públicamente), a todas luces necesaria en vista de la casi inexistencia de este modelo de negocio en Perú (mientras que Chile o Colombia tienen 4 OMV cada iuno), para facilitar la negociación y por tanto reduzca los costos de transacción entre éstos y los operadores de red, que permita llegar a acuerdos eficientes y sostenibles.

Como mencionamos arriba, la experiencia internacional muestra que los OMV son “especialistas” precisamente en la oferta de valores añadidos (descuentos en pollos a la brasa por la recarga del saldo en la línea móvil), de manera que su futuro desarrollo será coherente con la senda de evolución del mercado.

Finalmente, para concluir, resulta importante precisar dos consideraciones adicionales.

Todo lo bueno que viene ocurriendo en servicios móviles debe conducir naturalmente a un estado de desarrollo regulatorio que podemos calificar como superior, que consista en una progresiva simplificación regulatoria en estos servicios, orientada a empoderar al usuario con información útil para su toma decisiones de consumo más que a imponer obligaciones forzosas a los operadores muchas veces no perceptibles por los usuarios.

Por supuesto, esto no ha de ocurrir en forma repentina, pero será razonable que la observación de la evolución del mercado por parte del regulador contemple esta visión.

Así pues, siempre hemos pensado que la mejor regulación es aquella que no existe toda vez que el mercado funciona. Un claro ejemplo de ello es el caso de las redes privadas.

En efecto, la liberación de una serie de barreras competitivas (desde la primera ola de normativa pro-competencia 2013-2015) creó a los operadores los incentivos comerciales suficientes para sofisticar la propuesta de valor a sus clientes, de manera que estuviera enfocada en atributos auténticos y no aparentes (como aquello de “somos más”).

Como resultado de esto, ningún operador destaca más a las redes privadas como un atributo de valor para sus clientes, y para fines prácticos éstas han desaparecido (con la excepción de unos pocos planes pospago y montos de recarga de bajo precio de Movistar).

Esto evidencia cómo la liberación de barreras competitivas atenúa la necesidad de regulación, situación a la larga más eficiente y sostenible en el tiempo.

Por último, los usuarios de servicios de telecomunicaciones consumen cada vez más datos (internet) que voz, y, según el estudio ERESTEL 2016 de OSIPTEL, los servicios de internet móvil y fijo son complementarios (no sustitutos), de modo que el sano desarrollo competitivo en el mercado móvil no inhibe la necesidad de que MTC y OSIPTEL impulsen condiciones análogas en el mercado de internet fijo, que permitan reducir la concentración de mercado actual (98% en 2 operadores) y por tanto permitan una evolución positiva en la relación precio-calidad que los usuarios recibimos.

Un sano desarrollo competitivo en paralelo en internet móvil y fijo creará condiciones favorables inéditas en Perú para la implementación de una política pública digital 360°, que sostenga en forma efectiva las políticas de gobierno digital y economía digital promovidas desde el Estado Peruano.