La feroz competencia entre operadores llevará a la industria a caer en ingresos por primera vez en la historia. Las ‘telcos’ buscarán nuevas fuentes de ingresos: contenidos y monetización de los datos.

POR ALESSANDRA SAAVEDRA

Los ingresos de la industria de telecomunicaciones caerán este año por primera vez en la historia. La guerra de precios, a pesar de ya haber terminado, continuará teniendo efectos en las ‘telcos’. Los ingresos del sector caerán 3%, según proyecciones de SEMANAeconómica. Las operadoras están ahora obligadas a buscar nuevas fuentes de ingresos. Entre ellas destacan la generación de contenidos y la monetización de los datos. También apuntarán a cambiar la composición de su cartera de clientes prepago y pospago para estabilizar los ingresos.

Las nuevas estrategias serán claves para impulsar la recuperación de la industria, pero las tasas de crecimiento a doble dígito quedarán en el pasado.

Un duro golpe

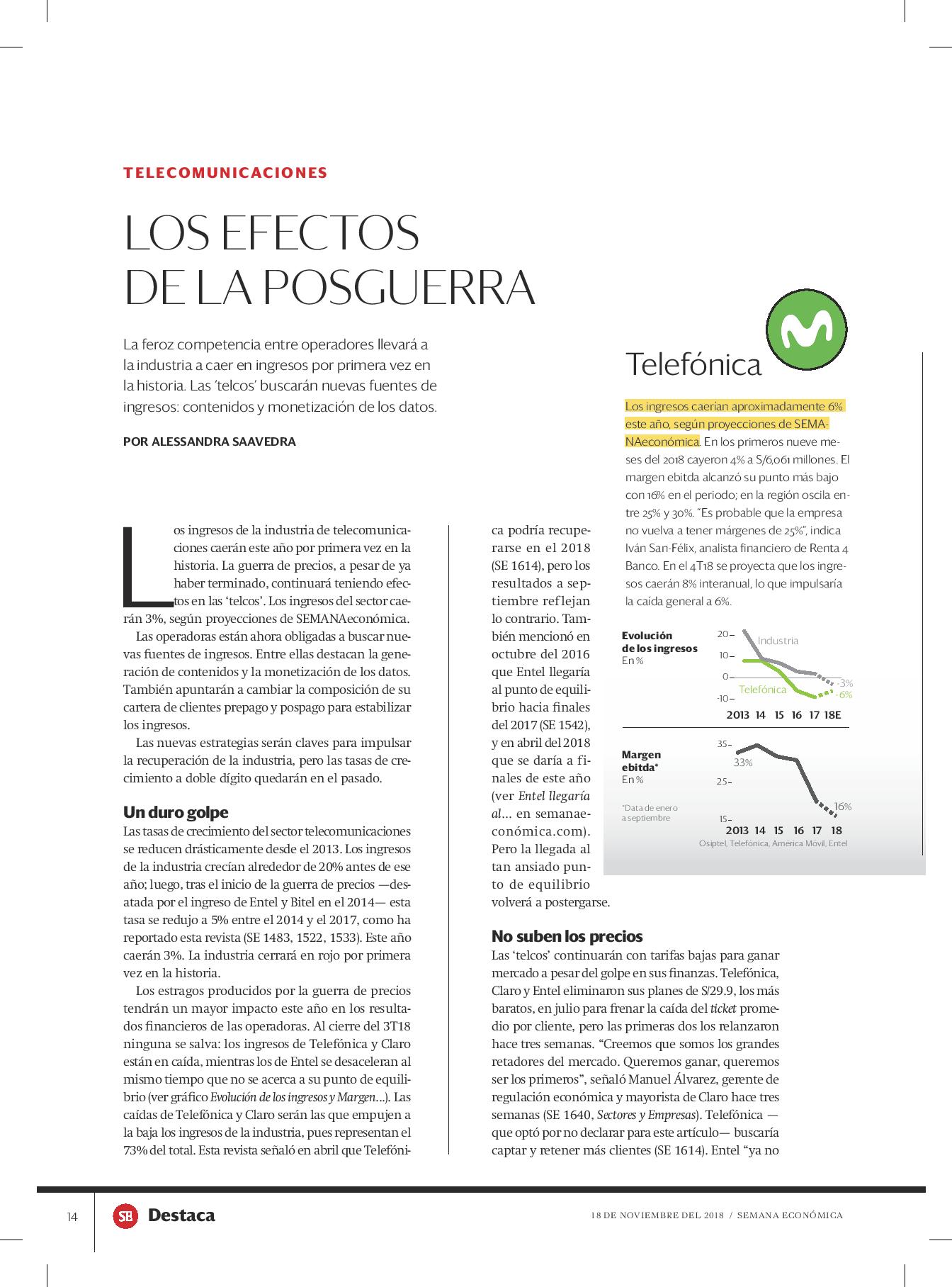

Las tasas de crecimiento del sector telecomunicaciones se reducen drásticamente desde el 2013. Los ingresos de la industria crecían alrededor de 20% antes de ese año; luego, tras el inicio de la guerra de precios —desatada por el ingreso de Entel y Bitel en el 2014— esta tasa se redujo a 5% entre el 2014 y el 2017, como ha reportado esta revista (SE 1483, 1522, 1533). Este año caerán 3%. La industria cerrará en rojo por primera vez en la historia.

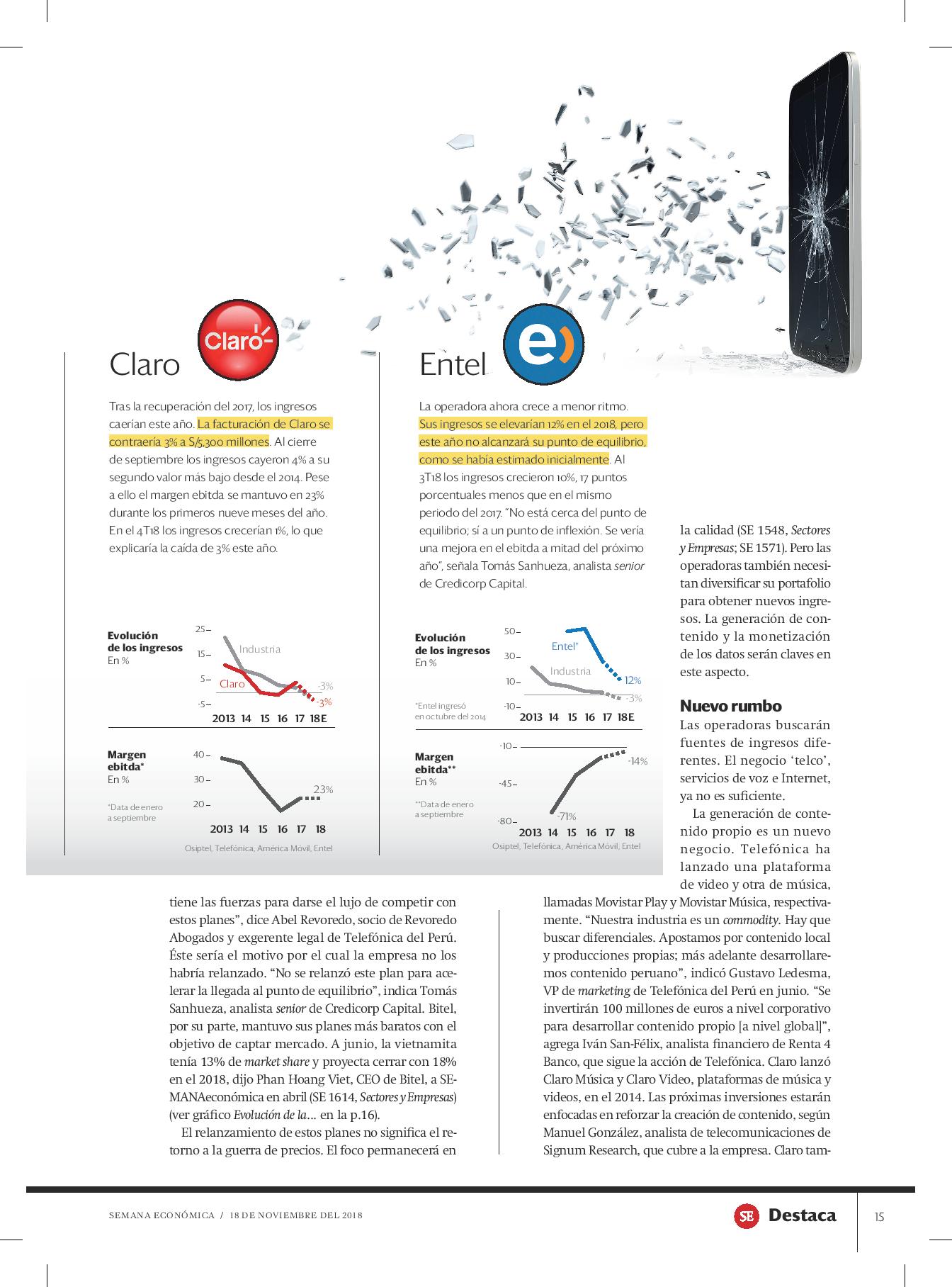

Los estragos producidos por la guerra de precios tendrán un mayor impacto este año en los resultados financieros de las operadoras. Al cierre del 3T18 ninguna se salva: los ingresos de Telefónica y Claro están en caída, mientras los de Entel se desaceleran al mismo tiempo que no se acerca a su punto de equilibrio (ver gráfico Evolución de los ingresos y Margen…). Las caídas de Telefónica y Claro serán las que empujen a la baja los ingresos de la industria, pues representan el 73% del total. Esta revista señaló en abril que Telefónica podría recuperarse en el 2018 (SE 1614), pero los resultados a septiembre reflejan lo contrario. También mencionó en octubre del 2016 que Entel llegaría al punto de equilibrio hacia finales del 2017 (SE 1542), y en abril del 2018 que se daría a finales de este año (ver Entel llegaría al… en semanaeconómica.com). Pero la llegada al tan ansiado punto de equilibrio volverá a postergarse.

No suben los precios

Las ‘telcos’ continuarán con tarifas bajas para ganar mercado a pesar del golpe en sus finanzas. Telefónica, Claro y Entel eliminaron sus planes de S/29.9, los más baratos, en julio para frenar la caída del ticket promedio por cliente, pero las primeras dos los relanzaron hace tres semanas. “Creemos que somos los grandes retadores del mercado. Queremos ganar, queremos ser los primeros”, señaló Manuel Álvarez, gerente de regulación económica y mayorista de Claro hace tres semanas (SE 1640, Sectores y Empresas). Telefónica — que optó por no declarar para este artículo— buscaría captar y retener más clientes (SE 1614). Entel “ya no tiene las fuerzas para darse el lujo de competir con estos planes”, dice Abel Revoredo, socio de Revoredo Abogados y exgerente legal de Telefónica del Perú. Éste sería el motivo por el cual la empresa no los habría relanzado. “No se relanzó este plan para acelerar la llegada al punto de equilibrio”, indica Tomás Sanhueza, analista senior de Credicorp Capital. Bitel, por su parte, mantuvo sus planes más baratos con el objetivo de captar mercado. A junio, la vietnamita tenía 13% de market share y proyecta cerrar con 18% en el 2018, dijo Phan Hoang Viet, CEO de Bitel, a SEMANAeconómica en abril (SE 1614, Sectores y Empresas) (ver gráfico Evolución de la… en la p.16).

El relanzamiento de estos planes no significa el retorno a la guerra de precios. El foco permanecerá en la calidad (SE 1548, Sectores y Empresas; SE 1571). Pero las operadoras también necesitan diversificar su portafolio para obtener nuevos ingresos. La generación de contenido y la monetización de los datos serán claves en este aspecto.

Nuevo rumbo Las operadoras buscarán fuentes de ingresos diferentes. El negocio ‘telco’, servicios de voz e Internet, ya no es suficiente. La generación de contenido propio es un nuevo negocio. Telefónica ha lanzado una plataforma de video y otra de música, llamadas Movistar Play y Movistar Música, respectivamente. “Nuestra industria es un commodity. Hay que buscar diferenciales. Apostamos por contenido local y producciones propias; más adelante desarrollaremos contenido peruano”, indicó Gustavo Ledesma, VP de marketing de Telefónica del Perú en junio. “Se invertirán 100 millones de euros a nivel corporativo para desarrollar contenido propio [a nivel global]”, agrega Iván San-Félix, analista financiero de Renta 4 Banco, que sigue la acción de Telefónica. Claro lanzó Claro Música y Claro Video, plataformas de música y videos, en el 2014. Las próximas inversiones estarán enfocadas en reforzar la creación de contenido, según Manuel González, analista de telecomunicaciones de Signum Research, que cubre a la empresa. Claro también invertirá en aumentar la penetración de mercado de ambos productos, agrega Elisa Munares, directora de estrategia comercial de Claro. Bitel no descarta la posibilidad de invertir en la generación de contenidos adicionales para incrementar sus series online, señala la empresa en un comunicado a esta revista. Entel, por su parte, no apuntaría a crecer con esta estrategia, coincidieron las fuentes consultadas.

La otra fuente será la monetización de los datos. Se dará a través de alianzas con OTT (plataformas de video o música). “Los OTT pagarían un fee a las empresas de telecomunicaciones por usar su base de clientes”, comenta Carlos Huamán, CEO de DN Consultores. Este mes Movistar y Entel anunciaron el inicio de su alianza con Netflix. Los usuarios de ambas ‘telcos’ podrán suscribirse a Netflix y pagar el servicio en su recibo de teléfono. Las siguientes alianzas en el Perú podrían ser con Spotify o HBO. “Aliarse con una OTT es tendencia a nivel regional. Entel Chile también tiene alianzas con Spotify”, señala Sanhueza, de Credicorp Capital. La alianza entre Telefónica España y HBO también podría replicarse en la región, agrega San-Félix, de Renta 4 Banco.

El objetivo de estas estrategias no sólo es ganar ingresos por suscripciones o comisiones, sino utilizar estos contenidos para atraer nuevos clientes (ver gráfico Evolución de la…). En otros países ya se observan los primeros resultados de estas estrategias: Telefónica España captó 100,000 clientes nuevos en el 3T18 por sus contenidos deportivos.

Evitar las caídas

Las nuevas fuentes de ingresos tendrán que reforzarse con un nuevo mix en la cartera de clientes para estabilizar los ingresos. Las ‘telcos’ optarán más por clientes pospago que prepago. Esto les permitirá estabilizar los ingresos y generar un flujo de caja constante. “El ticket de los clientes pospago es cinco veces mayor que el de un cliente prepago”, menciona Sanhueza, de Credicorp Capital.

Las bases de clientes de Claro y Entel tienen mayor representatividad de usuarios pospago en comparación de Telefónica y Bitel. A junio Claro y Entel tenían 34% de clientes pospago; Telefónica y Bitel registraron 29% y 20%, respectivamente, según Osiptel. La vietnamita es la que más pospagos ganó en el 3T18 por portabilidad: aproximadamente 50,000 usuarios. Desarrolló un área corporativa para atraer clientes de los NSE A y B. Sin embargo, “el grueso de sus clientes todavía está en los NSE D y E, por lo que no resulta fácil aumentar su base pospago”, indica Revoredo. Entel fue la segunda que ganó más clientes pospago en el 3T18. “Cuando llegue al equilibrio los pospagos representaría el 60% de los ingresos”, dice Sanhueza, de Credicorp Capital. Claro también haría este cambio para mejorar sus márgenes, asegura González, de Signum Research. Telefónica, por su lado, reduciría la tasa de cancelación con más pospagos, menciona Andrés Bolumburu, analista de telecomunicaciones del Banco Sabadell.

¿Mejorará?

Los contenidos y la monetización de lo datos ayudarán en la recuperación de la industria de telecomunicaciones. Pero el sector aún enfrenta posibles cambios regulatorios que impactarían en los ingresos, como el proyecto de modificación del reglamento tarifario de Osiptel (SE 1640). Éste reduciría los ingresos pues para sacar un plan más barato, el operador estaría obligado a trasladar sus clientes con planes antiguos similares (y más caros) a los nuevos planes. Con una nueva variable a superar como la regulación, y los continuos efectos de la guerra de precios, el camino de la industria de telecomunicaciones a la recuperación será largo.

Artículo original publicado por Semana Económica p.14, 15, 16