El aprovechamiento de la transformación digital como palanca de desarrollo exige un razonable entendimiento compartido sobre el nivel de desarrollo actual en el mercado.

En las últimas semanas hemos sido testigos de ardorosos debates en el ámbito educativo, laboral o productivo en Perú, a propósito de la inesperada aceleración en el proceso de transformación digital que la crisis Covid-19 nos exige en el país.

El mercado de telecomunicaciones tendría que, al contrario, reflejar un alto nivel de consenso si asumimos la existencia de una visión común sobre la masificación de los servicios digitales como palanca de desarrollo, y de que esto sólo es posible si los ciudadanos contamos con saludables condiciones de conectividad digital.

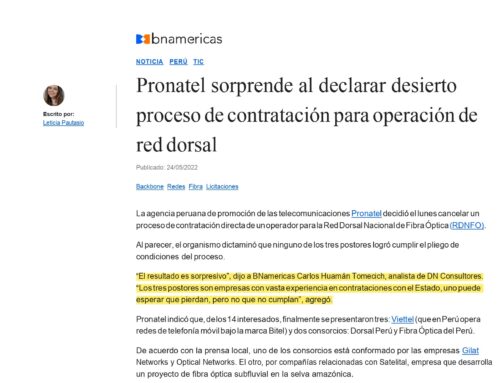

Una visión común implica un razonable entendimiento compartido sobre el nivel de desarrollo actual en el mercado, motivo por el cual nos ha llamado la atención los comentarios respecto a un supuesto nivel de robustez en el sector de telecomunicaciones en el país, apreciación que no se condice con la realidad mostrada por los principales indicadores en el sector.

Situación operativa

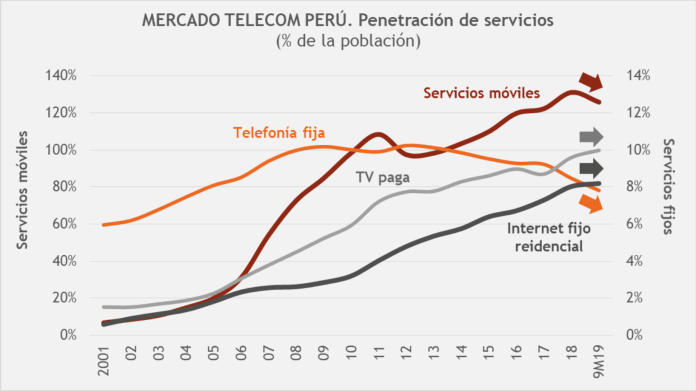

Según información del Organismo Supervisor de Inversión Privada en Telecomunicaciones (Osiptel) a septiembre de 2019, la penetración en todos los servicios de telecomunicaciones refleja una situación de estancamiento o incluso declive.

En servicios móviles, la penetración se ha asentado en el orden de 120 a 130 por ciento en los últimos cuatro años, con lo cual nos ubicamos en niveles similares a Chile o Colombia. Según un estudio de GSMA, si ajustamos este indicador en términos de “suscriptores únicos” (exclusión de líneas adicionales a nombre de un mismo usuario), la penetración se ubica por debajo de 80 por ciento.

En servicios fijos, la situación es más grave.

En telefonía fija, Perú nunca superó el umbral de los dos dígitos. Luego de bordear un nivel de 10 por ciento durante la primera mitad de la última década, la sustitución fijo-móvil explica que en los últimos años la penetración fija se asentara en 8 por ciento, alrededor de la mitad respecto a nuestros países vecinos.

En TV por suscripción la situación es ligeramente más favorable, si consideramos que, según información del INEI, el número de suscriptores en este servicio ha registrado durante los últimos cinco años un crecimiento anual promedio de 5 por ciento. Si bien con este resultado la penetración ha alcanzado un nivel de 10 por ciento, se ubica de todas maneras por debajo de los niveles de 13 ó 15 por ciento en Colombia y Chile, respectivamente.

Por último, en Internet fijo residencial la penetración es especialmente baja, si consideramos que los 2.7 millones de suscriptores que en DN Consultores estimamos para el cierre de 2019 ubican a la penetración en 8 por ciento, nada menos que a la mitad respecto a nuestros mercados comparables.

Fuente: Osiptel, INEI.

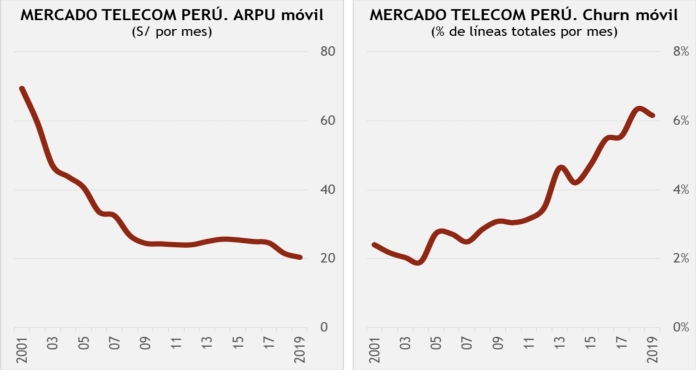

Si además del estancamiento o caída en la penetración de los servicios de telecomunicaciones consideramos que en el servicio móvil (70% de los ingresos y 80% de los accesos en el sector) el ARPU y el churn se encuentran en sus niveles históricos más bajos, nos encontramos ante un escenario que difícilmente podemos calificar como robusto en el sector.

Fuente: operadores móviles.

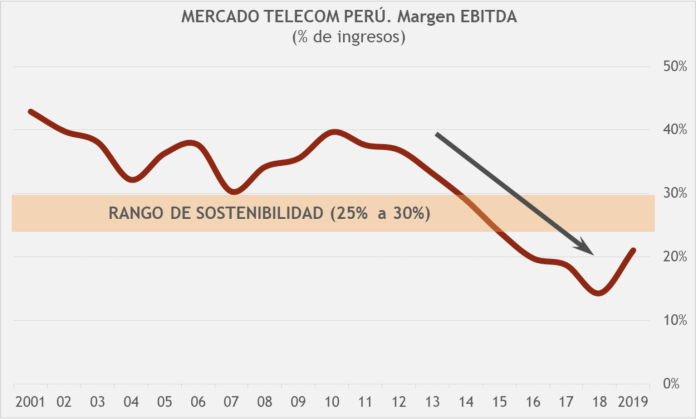

Cifras financieras

SI bien estimamos que en 2019 el mercado de telecomunicaciones cerró con un crecimiento en ingresos de 3 por ciento, esto le serviría apenas para recuperarse de similar caída en el año previo, de modo que durante los últimos 3 años los ingresos del sector permanecen en un nivel alrededor de 5 mil 600 millones de dólares.

De manera similar, si bien el margen EBITDA promedio para los tres mayores operadores en el mercado se recuperó hasta 21 por ciento en 2019 respecto al 15 por ciento del año previo, se mantiene durante los últimos cinco años por debajo de 25 por ciento, nivel que a nuestro entender representa el mínimo razonable para permitir a los operadores atender el nivel de inversiones exigido por la transformación digital, y que por lo demás es superado sin dificultad por operadores en países comparables.

Una vez más, entonces, no resulta sencillo afirmar que los indicadores financieros reflejan una situación de robustez en el sector.

Fuente: operadores de telecomunicaciones.

PBI telecom

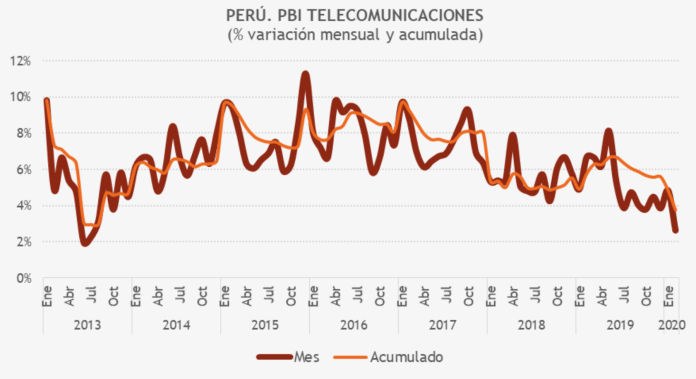

Como un tercer intento de encontrar indicadores que sustenten la robustez del sector, acudimos al PBI de telecomunicaciones.

Es conocido que este indicador sobreestima el crecimiento del sector, debido a la divergencia entre los supuestos macroeconómicos y la realidad microeconómica.

Mientras que a nivel macroeconómico la metodología de cálculo “limpia” el efecto de la inflación para facilitar la comparación interanual entre los valores monetarios del PBI, a nivel microeconómico encontramos una caída generalizada de precios en el sector (de manera similar a otros sectores intensivos en tecnología) que de manera simplificada podemos calificar como “deflación”, es decir, una situación opuesta a la premisa macroeconómica.

Es decir, los “precios constantes” asumidos por la metodología oficial para el cálculo del PBI ignora el impacto negativo de la caída de precios sobre los ingresos en el sector y, por lo tanto, sobreestima su crecimiento.

Aún con esta sobreestimación, el PBI del sector de telecomunicaciones de febrero de 2020 en Perú registró un crecimiento de apenas 2.6 por ciento, su nivel más bajo en los últimos siete años.

Más aún, las restricciones regulatorias para la venta de nuevos servicios (altas) permiten prever que en marzo de 2020 el PBI del sector posiblemente registre una caída mensual por primera vez en la historia.

De esta manera, el sector se ubicará en una inédita situación donde a la caída generalizada de precios se sumará una caída en los volúmenes físicos de actividad.

Fuente: Instituto Nacional de Estadística e Informática (INEI).

Si la evidencia sobre los indicadores operativos y financieros no resultara suficiente, este resultado del PBI en telecomunicaciones nos termina de convencer de que el sector se encuentra en una situación opuesta a un estado de robustez.

Prohibido cobrar, prohibido vender

Diversas fuentes internacionales sostienen que los servicios basados en Internet se encontrarán entre los pocos que podrán exhibir una tasa de crecimiento positiva durante 2020 a escala global.

Lastimosamente, las cifras presentadas arriba nos permiten entender por qué el pronóstico promedio para la economía mundial no es fácilmente replicable en Perú.

El bajo nivel del EBITDA dificulta la capacidad de los operadores para financiar sus inversiones en la digitalización de sus servicios y, mucho más importante, en la expansión de infraestructura 4G (más adelante 5G) necesaria para reducir la aún significativa brecha en penetración de servicios entre Lima Metropolitana y el resto del país.

En ese contexto, medidas regulatorias que estimulan el no pago generalizado por los servicios o que dificultan su venta van en contra no sólo de la realidad actual en el mercado sino, aún más grave, de las prácticas aplicadas por reguladores del sector en países cercanos o incluso de las medidas adoptadas por el propio gobierno nacional de Perú de forma transversal en otros sectores.

Por ejemplo, enfrentados a una inminente nueva normalidad, la subsistencia de restricciones a la venta de nuevos servicios motivada por consideraciones de seguridad ciudadana que respondieron a una realidad bastante distinta es seriamente discutible.

Mejor dicho, si el propio gobierno nacional dedica un gran esfuerzo para pensar en soluciones que permitan reactivar la economía sin afectar la salud pública, ¿no podría la autoridad regulatoria en telecomunicaciones plantearse un enfoque similar, más aún por tratarse de un sector tan orientado a la innovación de servicios?

Es imprescindible que la regulación participe activamente en la creación de condiciones para impulsar la conectividad digital en el país, aunque esto no será posible si sostenemos la premisa de que el sector se encuentra actualmente en una situación robusta.

Artículo original publicado por Dpl news (28/abr/2020)